那时候,我还是个小司机,我常常比较,楼下两家相邻的加油站哪一家更吸引我。在A加油站,每升汽油卖5.6元,但如果用现金付款的话可以便宜0.6元折扣;在B加油站,每升汽油卖5.0元,但如果用手机或银行卡付款则要多收0.6元手续费。

如果你是我,你会选择哪个呢?

行为经济学奠基人之一、芝加哥大学经济系的理查德·塞勒(Richard Thaler)当年正是通过上述例子,将框架效应(framing effect)推进了科学者与普通大众的视野。尽管两个加油站的定价策略是完全等价的,但塞勒于1980年发表的经典研究[1]却发现,大多数人更为青睐A加油站。这就是框架效应,仅仅是在措辞上做稍许变化,就会引起人们对同一问题(尤指经济问题)做出截然不同的决策。

理查德·塞勒(Richard Thaler),行为经济学奠基人之一。图片来源:www.theguardian.com

理查德·塞勒(Richard Thaler),行为经济学奠基人之一。图片来源:www.theguardian.com

选错了加油站可没关系,无非是多花点钱罢了;可如果在女朋友面前也被“框”了的话,那结局可就不美了。

我曾问她:“当我想你的时候,能不能边和朋友玩边想你?”她摇了摇头,神色不满:“不允许你在想我的时候分心,你要心无旁骛、专心致志地想我”。为了讨好她,晚上我又问了相同的问题,“当我和朋友一起玩时,能不能想你呢?”她乐了:“当然可以,你要随时随地想我……”

任何一个问题都可以表述为两种框架:“收益”措辞与“损失”措辞。我们天生就厌恶损失,由损失招来的负效用要远甚于等价收益带来的正效用,丢了100元钱,人们通常需要拾到200元才能抚平丢钱的“创伤”[2]。因此,即使“损失”和“收益”两者的实质逻辑是等价的,但当问题从“损失”出发,其吸引力就远远小于以“收益”措辞表述。框架效应就是瞅准了这一点,通过改变问题措辞的“损失”或“收益”程度,来干扰甚至反转决策结果。相比于“便宜0.6元”,“多收0.6元手续费”明显是一种损失语境,所以多数人才会排斥它。相反,你在和朋友一起玩时,还能分出一部分心给女友,这是一种“收益”,她不开心才怪呢。

框架效应示意图。“损失”和“收益”两者的实质逻辑是等价的,但人们更青睐于“收益”措辞表述。图片来源:www.anmbadiary.com

框架效应示意图。“损失”和“收益”两者的实质逻辑是等价的,但人们更青睐于“收益”措辞表述。图片来源:www.anmbadiary.com

谈起损失,最极端的例子莫过于失去生命,塞勒曾经问过学生,“如果某种药能减少你万分之一突然死亡的可能性,你愿意花多少钱购买?”之后,他又询问了另一拨学生,“如果某种药招收试药员,该药无毒无害却存在增加万分之一致死的风险,你需要多少酬金才愿意干呢?”结果在“收益”健康时,学生只愿意花上几百元买药;而在“损失”健康时,学生的开价达到了数万元,还有不少人表示,无论付多少钱都不愿用生命去冒险试药。

耶鲁大学的“三人行”

你有没有想过,除了我们之外,在动物王国中也有不少成员会落入框架效应设下的陷阱中。可是,直到2006年以后,人们才清楚地认识到这一点。

在这一年稍早些时候,还在耶鲁大学从事猴子知觉研究的劳瑞·桑托斯(Laurie Santos),在一次研讨中忽然有了个新想法:既然猴子在知觉上与人类有诸多重合的地方,那么在更高级的思维活动上,它们会不会也和人类一样呢?比如,人们在决策中经常犯点儿小错误,这些错误是否也会让猴子栽跟头呢?

从左到右依次为桑托斯、陈基思、拉什米那拉亚南。图片来源:www.wsj.com

从左到右依次为桑托斯、陈基思、拉什米那拉亚南。图片来源:www.wsj.com

为了满足好奇心,更是为了科学,桑托斯与她的学生温卡特·拉什米那拉亚南(Venkat Lakshminarayanan),以及当时在行为经济学上稍有建树的陈基思(Keith Chen)走到了一起。他们在耶鲁的实验室中为猴子们搭建了一个小型经济市场,并教会它们如何在市场中用代币购买食物。此后的数年间,他们与猴子为伍,一起沉浸于实验室中,一起在研讨会上陈述发现,一起漫步于夕阳下的耶鲁,一起向外界讲述不可思议的故事:猴子之中也有框架效应。

最初发表在《政治经济学》(Journal of Political Economy)上的实验[3]中,研究者请来了6只7-8岁的黑帽卷尾猴(cebus apella)。它们三男三女,除了一只名叫JM的母猴外,其他几只都沾亲带故。它们都被好生伺候着,管吃管喝还都住上了“单间”。

黑帽卷尾猴是一种生活在热带的新大陆猴,因其聪慧,能较快适应新问题,并且会使用工具,与人类种系关系较近等优点,而颇受心理学家与人类学家的喜欢。图片来源:http://www.artflakes.com

黑帽卷尾猴是一种生活在热带的新大陆猴,因其聪慧,能较快适应新问题,并且会使用工具,与人类种系关系较近等优点,而颇受心理学家与人类学家的喜欢。图片来源:http://www.artflakes.com

经过一段时间训练,猴子已经明白了,自己手中的代币能向市场中的商人(由实验员扮演)购买食物。如果商人A拿着装有2颗葡萄的托盘,猴子们就明白,只要花上1个代币就能品尝到2颗葡萄的美味;如果商人B手中的托盘装有1根谷物棒,那么猴子花上1个代币就能买到它。假设MD(猴名)今晚想体验嘎嘣脆的快感,那么她就会和商人B进行交易;如果MD口渴了,她也会主动走向商人A。而且,猴子的消费行为与价格理论的预期颇为吻合(除了一只名叫AG的公猴,他也因此遭到开除),如果1个代币能买到3颗葡萄,那么它们就会抗拒用1个代币交换1颗葡萄;如果某个商人这会儿在打折,它们便会蜂拥而至找他交易。总之,猴子们所做的任何一个购买决定都是完全自由的,同时也能实现最大的满足。

训练黑帽卷尾猴进行代币交易实验。图片由研究者提供

训练黑帽卷尾猴进行代币交易实验。图片由研究者提供

桑托斯的猴子也成了有史以来最先尝试并享受“购物”的猴子。为什么说是享受呢?因为每天早上,研究者都会无条件地抛给猴子一大袋代币,任由且鼓励它们挥霍。

得还是失?来真格的了。。。

直到某一天,研究者照常打开闸笼,猴子们握着代币兴冲冲地奔向市场后,它们忽然发现,所有商人的交易规则都有了一些变化,因为正式实验要开始了。

商人A的托盘中放有2片苹果,如果猴子与他交易,商人A则有50%可能当面收走1片苹果,只留给猴子1片;而另外50%可能商人A会将2片苹果都递给猴子。在商人B的托盘中,只有1片苹果。但如果与他交易,商人B则会有50%可能额外赠送1片,即给猴子2片苹果;另外50%可能就只有1片苹果。

换句话说,猴子现在面临两种选择:

选择A:眼前有2片苹果,但有50%几率失去1片;

选择B:眼前有1片苹果,但有50%几率增加1片。

桑托斯发现商人B的生意明显红火得多,“消费者”平均有71%的次数去B家购物。NN似乎是B家最忠实的顾客,它的选择次数达到78%;而FL就没那么感冒了,尽管如此它的选择次数仍有68%。

不难看出,无论是A家还是B家,其平均售价同是1.5片苹果/代币。但不同的是,A家是以“损失”措辞来表述,而B家是一种“收益”语境。显然,猴子们也被研究者“框”到了,仅仅是交易规则(措辞)上的小小改动,就足以将它们引向选择B上,即使选择A与B在逻辑上是等价的。

他们仨这项最初的实验,也随着桑托斯一道登上了TED。图片来源:blog.ted.com

他们仨这项最初的实验,也随着桑托斯一道登上了TED。图片来源:blog.ted.com

在经济非理性上,猴子的“幼稚”与我们如出一辙(反着说也成立),想想平日里在商场中的消费经历,我们就不会沾沾自喜了。你是愿意买“含瘦70%的肉”还是“含肥30%的肉”?你更喜欢“果汁含量20%的饮料”还是“净水含量80%的饮料”?“失败率80%”的抽奖活动你会参与吗,如果广告语是“中奖率20%”呢?

充满动物精神的市场

一晃,猴子们已经入组五年了,它们也从刚来时的“青壮年”成了“半百老人”,而桑托斯、陈基思与拉什米那拉亚南组成的“三人行”,也在猴子身上挖掘出了更多与我们人类相似的细节,至少在框架效应上,猴子与我们走的越来越近……

在继续之前,请你想象下面的场景:

场景A:面对1千元亏损,你是愿意接受事实,还是冒险赌一把,这有50%可能让你分毫无损,但还有50%可能损失2千元;

场景B:面对1千元盈利,你是愿意落袋为安,还是冒险赌一把,这有50%可能让你一分不得,但也有50%可能得2千元。

请问,在上述场景中,你会选择赌还是不赌呢?

如果在场景A中,你打算赌一把碰碰运气,而在场景B中却想着落袋为安的话,那么恭喜你:猴子也是这么想的。

事实上,上面两个场景是从桑托斯等人日后发表在《实验社会心理学》(Journal of Experimental Social Psychology)上的那项研究[4]中改编的,无非在他们的实验中用到的是“1片苹果”而非“1千元”。

桑托斯从这项实验中惊奇地发现,猴子中不仅存在框架效应,不同框架还会影响猴子们的风险偏好,其效应方向与框架效应对我们人类的影响完全一致[5]。面对场景A,也即“损失”措辞时,猴子们对可能损失的偏爱甚于确定损失,此时它们是个喜欢冒险,想要“撞撞运气”的风险寻求者。然而,在场景B,也即“收益”措辞中,猴子们却多数成了风险规避者,它们信奉“双鸟在林不如一鸟在手”,也就是更喜欢确定收益,而讨厌冒险。

现在,让我们尝试着将某种行话套在桑托斯等人的发现上,看看有什么新效果。当股票经历大跌时,猴子们不愿意割肉离场,坐实亏损;它们更愿意持仓(甚至补仓),撞撞“逆市上扬”的运气,哪怕股价存在进一步恶化的风险。当股票经历大涨时,猴子们通常会卖出盈利股票,所谓落袋为安正是此理,哪怕股价仍有上涨的空间。“卖涨不卖跌”,多么熟悉的画面,这不正是千千万普通股民的日常操作吗?

行为经济学家通常将“卖涨不卖跌”称为处置效应(disposition effect),科林·凯莫勒(Colin Camerer)最早研究了股市中的这一现象,并认为其原因正是因为人们会受到框架效应的影响。

风险利益并存的股票交易市场。图片来源:www.forbes.com

风险利益并存的股票交易市场。图片来源:www.forbes.com

实际上,由于股市中存在明显的价格惯性,因此“售亏持盈”才是理性的投资策略[6]。看样子,经验丰富的我们在投资中不见得会比猴子高明多少,哪怕真有几只猴子混进了股民中,它们可能也不会被人发现。由此看来,经济学家约翰·凯恩斯(John Keynes)将市场喻为“充满动物精神的市场”,还是颇有其道理[7]。

一石激起千层浪。。。

从简单的框架效应到复杂的偏好反转,自耶鲁实验室中不断传出的捷报,毫无疑问将我们对猴子的认识向前推进了一大步:传统上认为,涉及复杂思维活动的经济决策(以及伴随其中的决策偏差)只能是人脑的产物。耶鲁的猴子不仅颠覆了以往的认识,它们还成功地将自己的同类推上了日后一大批科学者的论文标题中。

此后,又有人在不同的实验条件下重复出了桑托斯等人的结果[8],还有人在种系相近的黑猩猩(chimpanzee)与倭黑猩猩(bonobo)身上也发现了框架效应的影响[9]。

但是科学之路从来都不会一帆风顺,在后来者对猴子框架效应研究的推进过程中,也不乏质疑之声。其中批评呼声最高的是,猴子研究与人类研究所采用的实验方法不同[10-11]。由于猴子不通言语,因此它们在实验中只能根据切身体验来感知不同选择之间的盈亏概率。而在人类研究中,则会将选择的盈亏概率以数字形式告知每位参与者。虽然在基于体验感知概率的条件下,猴子们确确实实表现出了框架效应的模式,但(由于实验方法存在差异)这种效应在多大程度上与人类的相似呢?这是一个问号。

总之,一石已经激起了千层浪,更多令人澎湃的研究以及相关争议此刻仍在进行着……

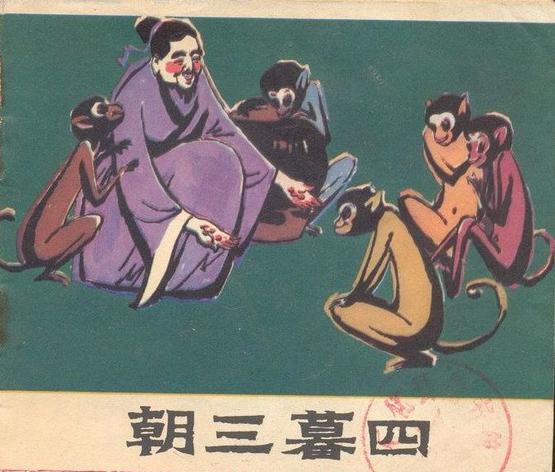

朝三暮四的猴子

庄周曾经向他的信徒们讲过这么一个故事。宋国有一位养猴子的老人,因粮食短缺打算限制猴子的口粮。他先许猴子以“早上三颗晚上四颗橡实”,但猴子们气的都蹦了起来。之后,老人改变了说法“早上四颗晚上三颗橡实”。猴子们听罢,一个个都高兴得趴在了地上[12]。

《庄子.齐物论》中“朝三暮四”的故事。图片来源:www.baike.baidu.com

《庄子.齐物论》中“朝三暮四”的故事。图片来源:www.baike.baidu.com

早在两千多年前,人们就认识到猴子的喜恶(偏好)会随着措辞发生变化,并将这类现象归纳为“朝三暮四”。但这些认识仅仅停留在经验范畴内,直到耶鲁“三人行”的一系列研究问世后,我们才第一次在科学层面上证明了猴子“朝三暮四”的行为,并认清它的本质在于框架效应。在过往的生活中,我们已经积累了足够多的有关动物离奇古怪的习性,而动物(经济)行为研究的意义,正是在于它能揭开这些习性的神秘面纱,将我们对它的认识从“知其然”拔高到“知其所以然”上。

而更为重要的是,桑托斯等人的研究还能够回答:我们的(经济)非理性行为究竟从何而来。过去通常认为,我们在金融市场中的种种失误,都是由制度不健全、策略、文化等情境因素引起的。然而,桑托斯却指出也许我们生来就带有这些缺点。我们与黑帽卷尾猴曾经拥有共同的祖先,直到3500万年前我们才与它们在进化上分道扬镳[13]。因此,如果你相信本文介绍的一系列研究结果,那么我们在经济上的“幼稚”可能已经延续了3500万年之久。(编辑:ttyeflora)

题图来源: www.wsj.com

参考文献:

- Thaler, R. (1980). Toward a positive theory of consumerchoice. Journal of Economic Behavior andOrganization, 1(1), 39-60.

- Novermsky, N., & Kahneman, D. (2005). The boundariesof loss aversion. Journal of MarketingResearch, 42(2), 119-128.

- Chen, M. K.,Lakshminarayanan, V. R., & Santos, L. R. (2006). How basic are behavioralbiases? evidence from capuchin monkey trading behavior. Journal of Political Economy, 114(3), 517-537.

- Lakshminarayanan, V.R., Chen, M. K., & Santos, L. R. (2011). The evolution of decision-makingunder risk: framing effects in monkey risk preferences. Journal of Experimental Social Psychology, 47(3), 689-693.

- Tversky, A., &Kahneman, D. (1981). The framing of decisions and the psychology of choice. Science, 211, 453-458.

- Weber, M., & Camerer, C. F. (1998). The dispositioneffect in securities trading: an experimental analysis. Journal of Economic Behavior and Organization, 33(97), 167–184.

- Keynes, J. M. (1936). Thegeneral theory of employment, interest, and money. Macmillan, London.

- Heilbronner, S. R., & Hayden, B. Y. (2013).Contextual factors explain risk-seeking preferences in rhesus monkeys. Frontiers in Neuroscience, 7, 7.

- Krupenye, C., Rosati, A. G., & Hare, B. (2015).Bonobos and chimpanzees exhibit human-like framing effects. Biology Letters, 11: 20140527.

- Silberberg, A., Parker, S., Allouch, C., Fabos, M.,Hoberman, H., & Mcdonald, L., et al. (2013). Human risky choice in arepeated-gambles procedure: an up-linkage replication of Lakshminarayanan, Chenand Santos (2011). Animal Cognition, 16(6),907-914.

- Kanngiesser, P., & Woike, J. K. (2016). Framing thedebate on human-like framing effects in bonobos and chimpanzees: A comment onKrupenye et al. (2015). Biology Letters,12: 20150718.

- 庄周. 庄子·齐物论.

- Fragaszy, D. M., Visalberghi, E., & Fedigan, L. M.(2004). The complete capuchin: Thebiology of the Genus Cebus. Cambridge: Cambridge Univ. Press.